Mô hình Harmonic hay nói cách khác là loại mô hình giá là nơi phản ánh toàn bộ cung – cầu của thị trường. Nó là một công cụ đa năng và đa ứng dụng cho trader khi tham gia vào thị trường đầu tư. Tất cả những xu hướng, quá trình về thị trường trong quá khứ, hiện tại, tương lai đều được phản ánh lại. Nó là một loại mô hình phân tích kỹ thuật có đặc điểm phức tạp vô cùng. Bài viết về phân tích kỹ thuật chỉ có thể nêu được những khái niệm cơ bản của công cụ này. Chứ không thể nào đi vào đánh giá chi tiết từng loại mô hình cho trader được.

Mà chính những bài viết như thế này sẽ đi phân tích cho bạn rõ ràng từng phần của một mô hình phân tích kỹ thuật. Với mô hình giá, nó được xếp vào dạng mô hình khó nhằn, khó phân tích nhất. Nó không phải là mô hình chỉ dùng mắt thường mà có thể nhận biết được. Bạn phải căn chia tỷ lệ các đường sao cho thật chính xác thì mới có thể có những chiến lược phân tích đúng đắn. Một khi xác định được mô hình giá Harmonic thì chuyện đầu tư thành công sẽ nằm trong tầm tay của nhà đầu tư.

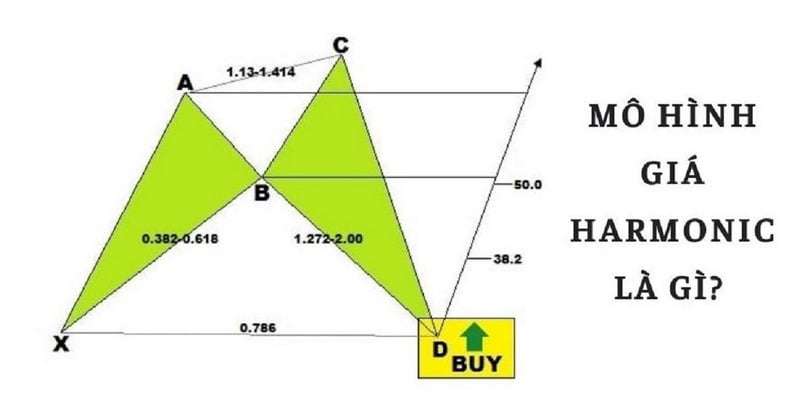

Mô hình Harmonic là gì?

Mô hình giá được “phát minh” bởi H.M.Gartley vào khoảng thời gian từ 1932-1935. Mô hình này từ thời gian trước rất được thị trường chứng khoán ưa dùng. Thế nhưng những hiệu quả và tính năng vượt trội mà mô hình này mang về khiến cho nó “nổi lên như cồn”. Vì thế mà các nhà đầu tư Forex cũng nhanh chóng tìm hiểu; và nắm bắt sử dụng mô hình này. Cũng cơ chế hoạt động như những sàn khác; mô hình Harmonic cũng khơi gợi lại những sự kiện quá khứ. Nó có khởi nguồn từ tâm lý của đa số các nhà đầu tư trên thị trường Forex.

Sau khi tìm hiểu thì chúng tôi nhận thấy một điểm khác biệt của nó so với các mô hình khác. Đó là nó sử dụng tỷ lệ Fibonacci để dự đoán các bước ngoặt diễn ra trên thị trường. Điển hình là việc mô hình giá sẽ đưa ra cho trader biết những điểm đảo chiều hoặc xu hướng tiềm năng. Chưa hết, nó còn mang đến cho trader điểm vào lệnh để chốt lời hoặc cắt/lỗ. Điểm báo này được đánh giá khá tin cậy; vì mô hình còn sử dụng thêm sự trợ giúp của hai công cụ khác đó là Fibonacci Extension và Fibonacci Retracement.

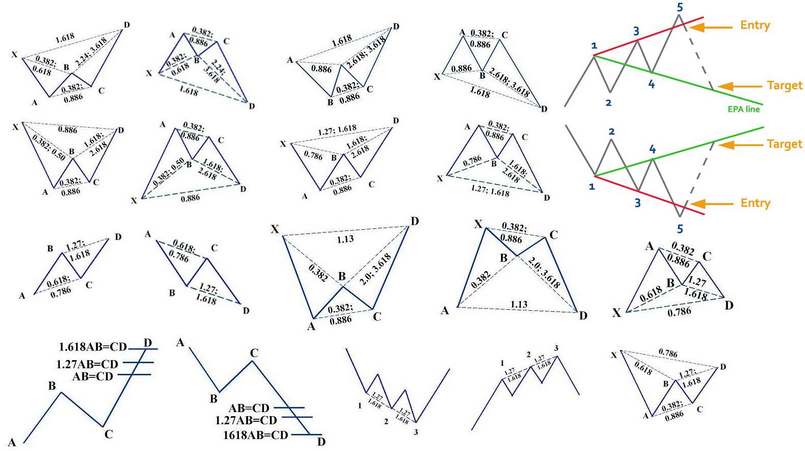

Một số mô hình giá Harmonic phổ biến

Việc phát hiện và phân tích mô hình Harmonic được đánh giá là khó nhằn. Nhưng nếu bạn có thể xác định được nó, đồng nghĩa với việc bạn sẽ nhận diện được tín hiệu đảo chiều. và từ đó những quyết định đầu tư cũng mang lại kết quả chính xác hơn rất nhiều. Mô hình giá tồn tại dưới nhiều hình dạng phong phú vô cùng. Nếu nắm được một số hình dạng phổ biến của nó dưới đây thì cũng coi như bạn đã thành công bước đầu rồi đó.

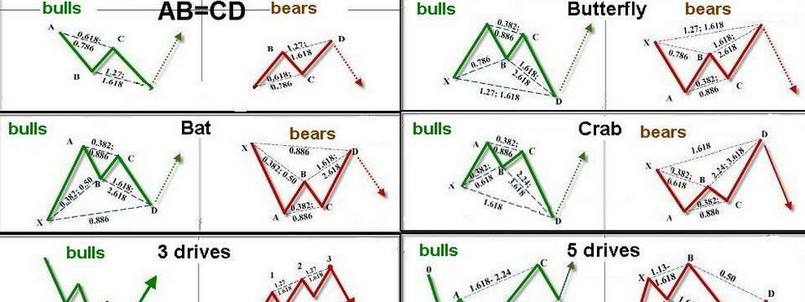

Mô hình AB=CD

Nó được nhận xét là kiểu mô hình đơn giản nhất của mô hình giá Harmonic. Lý do là bởi vì yêu cầu và đòi hỏi của mô hình này khá ít so với các mô hình còn lại của mô hình giá. Ngoài ra mô hình AB=CD này cũng khá dễ để nhận diện trên biểu đồ. Nó bao gồm một số đặc điểm nổi bật để nhận biết như:

- Điểm bắt đầu hình thành là từ giá giảm ở điểm A lên đến điểm B

- Bước ngoặt được tạo thành khi giá được điều chỉnh và tăng lại trên điểm C. Mà điểm thoái lui của nó nằm tại khoảng 61.8% – 78.6% của xu hướng AB

- Điểm C là bước ngoặt quan trọng của mô hình giá. Tại điểm C giá lại bắt đầu di chuyển xuống điểm D tại mức mở rộng 127.2% – 161.8% với xu hướng giảm AB. Mà với điều kiện là khoảng cách CD phải gần bằng với AB

Một điểm cần lưu ý là nhà đầu tư nên thực hiện giao dịch; khi mô hình này đã được hoàn chỉnh và bắt đầu đảo chiều.

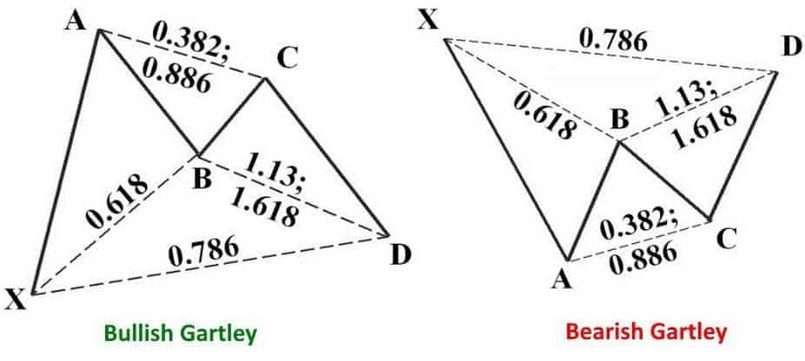

Mô hình Gartley

Đây là mô hình phổ biến và lâu đời nhất trong tất cả các mô hình. Với mô hình này chúng ra sẽ có cấu tạo bởi 5 điểm chính. 5 điểm này được đánh dấu và gọi theo các chữ cái lần lượt là X,A,B,C,D. Hình dạng của mô hình được nhận xét là giống chữ W hoặc cũng có thể là hơi giống chữ M. Cách nhận biết chính xác mô hình Gartley:

- Giá thị trường tăng lên từ điểm X đến điểm A và sau đó thoái lui về B tại mức thoái lui là 61.8% xu hướng XA

- BC sẽ điều chỉnh hướng và di chuyển ngược về với AB tại mức Fibonacci 38.2% – 88.6% với xu hướng giảm AB

- Cùng với đó thì CD cũng đang di chuyển ngược lại với BC sau đó dừng lại ở mức 127,2% đến 161,8%

Mô hình con bướm

Mô hình Butterfly, cũng chính là mô hình con bướm mà nhiều người vẫn nhắc đến. Nó khá giống với mô hình Gartley vì cũng có hình dạng giống như chữ W hoặc chữ M. Nó cũng được cấu tạo từ 5 điểm khác nhau đó là X,A,B,C,D. Muốn xác nhận mô hình đó có phải mô hình con bướm không thì cần nhìn vào sự di chuyển giá sao cho khớp với Fibonacci theo các yêu cầu sau:

- Trên biểu đồ, giá di chuyển trong khoảng từ X – A sau đó về lại B với mức 78.6% của xu hướng XA

- Tại mức thoái lui 38.2% – 88.6% giá bắt đầu quay ngược từ B đến C theo xu hướng giảm AB

- Với mức mở rộng 161.8% 261.8% tại AB, tại C giá sẽ quay đầu về D

Trên đây là những mô hình phổ biến tại mô hình giá Harmonic mà chúng tôi muốn giới thiệu. Ngoài ra còn rất nhiều mô hình khác nữa mà chúng tôi sẽ chia sẻ thêm ở những bài viết khác. Với những mô hình này thì bạn đã đủ nhận biết được mô hình Harmonic là gì rồi đúng không. Vậy chúng ta cùng nhau chuyển qua phần ưu và nhược điểm của mô hình nhé.

Những ưu và nhược điểm của mô hình Harmonic

Sau khi tiến hành nhận biết và phân tích một số mô hình nhỏ lẻ phổ biến của mô hình giá. Rất nhiều nhà đầu tư cảm thấy chán nản và uể oải; không muốn dùng đến mô hình phân tích này. Độ phức tạp của nó khiến nhiều trader phải ngán ngẩm và bỏ cuộc. Nhưng muốn thành công thì lẽ nào thấy một chút khó khăn đã vội nản lòng. Để sốc lại tinh thần cho các trader chúng tôi sẽ chia sẻ thêm; những ưu và nhược điểm của mô hình này nhé.

Ưu điểm

- Nó đưa ra được tín hiệu đảo chiều tại điểm cắt lỗ với tỷ lệ chính xác cao. Nó cũng là một phần lý do khiến cho các mô hình Harmonic trở thành lựa chọn hàng đầu của nhiều trader “lão làng”

- Mô hình giá này xuất hiện lặp đi lặp lại và đưa ra những điểm dự báo giá và biến động giá rất đáng tin

- Có tỷ lệ Fibonacci làm tăng thêm độ uy tín cho mô hình này

- Với điều kiện thị trường xác định, nó hoạt động khá tốt. Mô hình này có thể được sử dụng hoạt động trong rất nhiều thời gian giao dịch. Ngoài ra việc kết hợp mô hình này với nhiều chỉ báo kỹ thuật khác cũng là việc khá đơn giản

- Nó có thể đo được cả những biên độ dao động lớn nhỏ của giá

Nhược điểm

- Mô hình cần nhiều kỹ thuật và kiến thức chuyên môn để phân tích, sử dụng do khá phức tạp

- Thỉnh thoảng lại có những sự mâu thuẫn giữa chỉ báo Fibonacci và mô hình giá. Trader cũng vì thế mà rất khó để tìm ra được khu vực đảo chiều của nó

Lời kết

Nội dung của bài viết bao hàm những ý chính mà chúng tôi muốn chia sẻ về mô hình giá. Tuy nó chưa được đầy đủ và tổng quát nhất, nhưng ít ra nó cũng giúp bạn hiểu hơn về mô hình này. Như đã giới thiệu ở phần mở bài thì mô hình này khá phức tạp và không dễ sử dụng. Việc nhận biết ra mô hình này còn cần độ chính xác cao hơn cả việc phân tích nó nữa. Chính vì vậy mà mô hình chỉ phù hợp cho những nhà đầu tư tiền nhiệm có kinh nghiệm dày dặn.

Nhưng có một điều phải nói đó là tín hiệu đảo chiều của sàn chính xác gần như tuyệt đối. Thế nên việc phân tích và sử dụng mô hình này để làm ăn lớn; thì cũng kiếm được mức lợi nhuận khá “bộn”. Nếu bạn thực sự hứng thú với mô hình Harmonic này thì hãy đặc biệt dành nhiều thời gian và tâm huyết cho nó nhé.

Tổng hợp: chungkhoan24h.net