Sự quan tâm từ phía các nhà giao dịch luôn dành tới sự đặc biệt cho mô hình nến mẹ bồng con đảo chiều. Dù những tín hiệu mà mô hình này mang đến không có sức ảnh hưởng mạnh mẽ. Nhưng khi kết hợp chung với các công cụ chỉ báo khác nhau. Nó vẫn mang đến cho người dùng những thông tin và kết quả vô cùng hữu ích. Ngoài ra, nhiều người đánh giá rất cao nó vì có thể Up Trend được giá lớn. Khi xuất hiện ở biểu đồ giá, mọi người cũng sẽ dễ dàng nhận ra được mô hình này. Toàn bộ tín hiệu về sự đảo chiều của thị trường sẽ được mô hình này thông báo cho người dùng. Dù không được trọng dụng nhiều như mô hình lá cờ trong suốt quá trình đầu tư.

Nhưng ít ai có thể phủ nhận những điều mà mô hình Harami này mang đến cho nhà đầu tư. Harami rất linh hoạt, nó có thể nằm ở dạng mô hình từ tăng sang giảm và ngược lại từ giảm thành tăng. Dù là ở bất cứ hình dáng nào đi chăng nữa nhưng nếu có các bước đầu tư hợp lý. Đương nhiên nhà đầu tư sẽ là người được hưởng lợi nhiều nhất từ nó. Chính vì vậy mà chúng tôi mới đưa đến bài viết này cho mọi người cùng phân tích. Mong rằng sẽ giúp ích được cho các thương vụ đầu tư kinh tế của các nhà giao dịch.

Mô hình nến mẹ bồng con là gì?

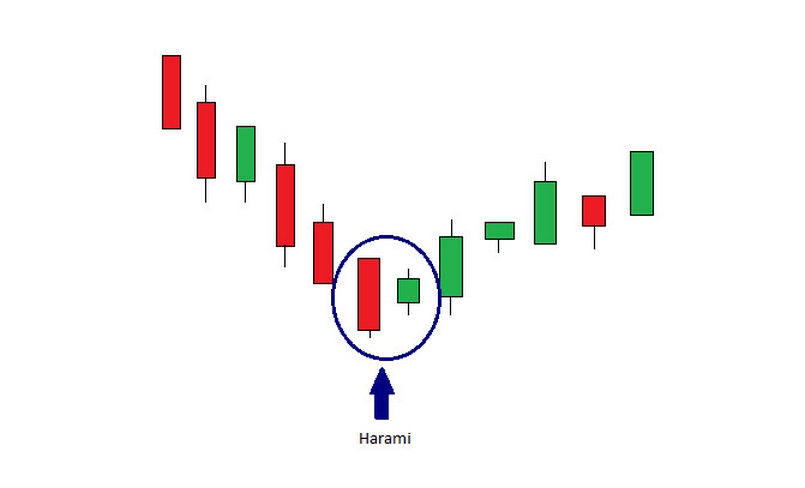

Mô hình nến mẹ bồng con là một trong những tín hiệu quan trọng giúp báo hiệu sự đảo chiều của xu hướng thị trường hiện tại. Sau khi xuất hiện tại biểu đồ giá, các nhà đầu tư sẽ nhanh chóng tiến hành phân tích nó. Trong mô hình sẽ bao gồm một cụ duy nhất có hai cây nến liền nhau, cây nến trước sẽ dài hơn cây nến sau. Phần thân của cây nến ngắn đằng sau sẽ nằm gói gọn trong cây nến dài phía trước. Dù được đánh giá và nhận định là một mô hình nến đảo chiều. Nhưng nó sẽ không phải là một trong những đại diện biểu trưng cho nhóm các mô hình này. Mà sẽ còn rất nhiều những mô hình khác có nhiều đặc trưng quan trọng và chính xác hơn.

Harami hoàn toàn có thể áp dụng cho mọi khung thời gian tại mọi cặp tiền. Một khi mô hình nến mẹ bồng con xuất hiện tức là xu hướng diễn biến trước đã yếu dần. Thị trường sẽ bắt đầu hình thành xu hướng mới và sẽ đảo chiều. Sẽ có rất nhiều trader khi thấy sự xuất hiện của mô hình này ngay lập tức đặt lệnh call cho giao dịch. Nhưng cần lưu ý và cẩn trọng khi sử dụng mô hình này trong giao dịch. Trường hợp mô hình nến có các tín hiệu bị nhiễu phát ra là điều khó tránh khỏi. Xác suất thị trường đảo chiều sẽ không được xảy ra cao và Harami cũng sẽ như vậy. Vì thế, nhà đầu tư cần kiên nhẫn chờ đợi những tín hiệu chính xác hơn và rõ nét hơn.

Đặc điểm nhận dạng của mô hình nến mẹ bồng con

Với mô hình này, các trader sẽ dễ dàng cảm nhận được sự đảo chiều mạnh mẽ của thị trường. Nhưng một trong những điều quan trọng cần biết khi sử dụng mô hình này. Là bạn cần phải biết cách nhận dạng mô hình sao cho đúng đắn nhất. Thông qua những đặc điểm sau, bạn có thể dễ dàng biết được đó có phải là mô hình đảo chiều hay không:

- Dù ở trạng thái tăng hay giảm giá thì mô hình cúng sẽ có dạng nến đôi

- Chân của nến thứ nhất thường sẽ dài và có thể ở dạng tăng hoặc giảm đều được

- Nhiệm vụ xác nhận tín hiệu đảo chiều là của nến thứ hai và chiều cao của nó bằng 25% nến đầu

- Nến thứ 2 là màu xanh hay đỏ đều được vì vấn đề này cũng không quá quan trọng

- Trường hợp nến thứ hai nằm giữa cây nến thứ nhất chứng tỏ thị trường sẽ đảo chiều mạnh. Nhưng ở trường hợp nến thứ hai là nến giảm và nằm dưới thân của cây nến trước đó. Chắc chắn rằng thị trường lúc này đã bước vào giai đoạn sideway.

- Toàn bộ hình thức giá đóng/mở hay tăng/giảm đều sẽ ảnh hưởng đến sự đảo chiều mạnh mẽ từ thị trường

- Nếu nến thứ hai có bóng nhỏ và thân nến hay hình dáng giống với nến Doji. Khả năng thị trường xuất hiện hiện tượng đảo chiều sẽ ngày càng cao hơn rất nhiều.

Ý nghĩa của mô hình nến Harami

Sau khi nhận biết được mô hình nến mẹ bồng con, các nhà đầu tư của chúng ta sẽ biết được cần phải đầu tư theo hướng nào. Đó chính là ý nghĩa cốt lõi mà mô hình này muốn mang lại cho mọi người. Ngoài ra cũng sẽ có những ý nghĩa đặc biệt khác được chúng tôi tổng hợp:

– Qua Bearish Harami hoặc Bullish Harami có thể miêu tả chân thực được những diễn biến tâm lý từ nhà đầu tư:

- Nếu thị trường xuất hiện xu hướng giảm trong thời gian dài sẽ biểu thị sự kiểm soát thị trường từ bên bán. Nhưng nếu Bullish Harami xuất đầu lộ diện thì lúc này bên mua đang thực hiện quá trình mua vào. Bạn có thể nhận biết thông qua việc giá mở cửa sẽ cao hơn giá đóng cửa so với nến trước

- Ngược lại nếu thị trường biểu thị xu hướng tăng được giữ trong thời gian dài. Thì lúc này chắc chắn ưu thế đang thuộc về bên mua vì họ đang âm mưu đẩy giá lên cao hơn nữa. Còn sự xuất hiện của Bearish Harami sẽ cho thấy rằng bên bán đã bắt đầu hành động. Lúc này giá mở cửa sẽ không mạnh bằng giá đóng cửa tại cây nến trước đó.

Nếu nến Harami cuối xu hướng mới bắt đầu xuất hiện thì có thể khẳng định một điều rằng. Giá từ chối của thị trường không thể nào trèo qua nổi mức cao nhất từ nến Bearish Harami. Và nó cũng không thể hạ xuống mức thấp nhất của Bearish Harami. Lúc này, chúng ta có thể dễ dàng khẳng định một điều rằng thị trường đang chuẩn bị đảo chiều.

Phân loại mô hình nến Harami

Cũng có điểm chung giống như những mô hình nến khác trên thị trường. Mô hình nến mẹ bồng con cũng là một mô hình nến mà nó có thể biểu thị được sự tăng giảm giá qua biểu đồ. Chính vì thế mà chúng ta có thể chia mô hình này ra làm hai loại khác nhau.

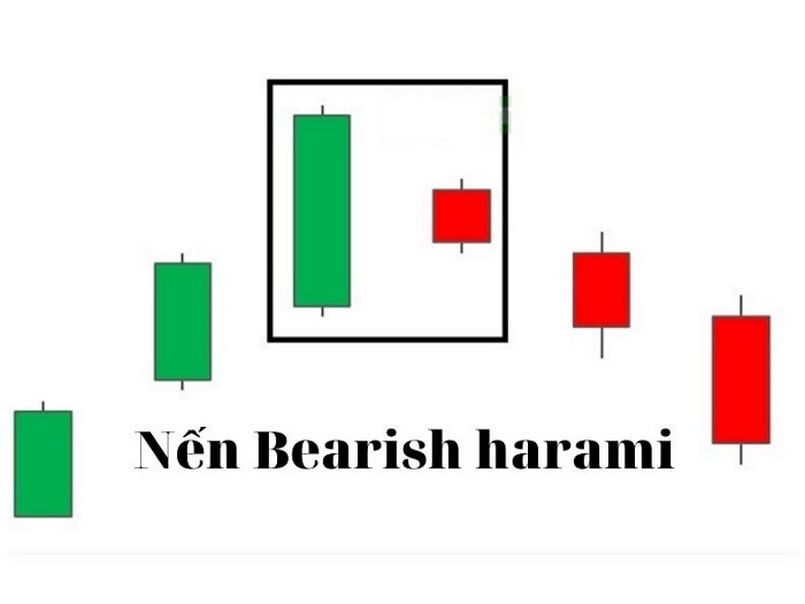

Mô hình nến Bearish Harami

Ở mô hình này sẽ có những khái niệm và đặc điểm mà mọi người cần chú ý. Vì vậy chúng tôi sẽ phân tách ra từng phần và phân tích chi tiết cho mọi người cùng hiểu. Ngoài ra, bạn có thể lưu lại nội dung chính nếu cảm thấy cần thiết.

Khái niệm

Mô hình này chính là thể hiện cho sự giảm giá từ việc đảo chiều của thị trường. Trường hợp thị trường đang có xu hướng tăng giá và trên biểu đồ lại biểu thị hình ảnh một cây nến tăng dài. Chuẩn bị thiết lập ra một xu hướng hoàn toàn mới, nó biểu thị cho quyền lợi của phe mua hiện tại. Nhưng trong các ngày tiếp theo, xu hướng giá bắt đầu giảm và xảy ra sự dao động nhẹ lên xuống. Vào cuối ngày, khi giá đã được đóng lại thì giá đóng cửa lại bằng với mức mở cửa. Ngày tiếp theo nếu bên mua vẫn nắm ưu thế thì mức giá sẽ tăng lên đỉnh điểm. Lúc này thị trường sẽ tạo ra một xu hướng mới cho xu hướng tăng này.

Nhưng nếu nó không xảy ra thì giá đóng cửa sẽ thấp hơn so với mức giá ngày trước. Mô hình này sẽ cho chúng ta nhận ra một điều rằng thị trường sẽ có thể đi xuống hoặc cũng có thể sideway. Nhưng nó cũng sẽ chỉ xảy ra trong một khoảng thời gian ngắn và nguyên nhân dẫn đến là do sự giảm sút từ lực mua.

Đặc điểm nhận dạng mô hình Bearish Harami

- Nếu cây nến thứ hai nằm ở vị trí ở giữa của cây nến thứ nhất sẽ xảy ra xu hướng đảo chiều rất lớn. Nếu sau một xu hướng tăng từ thị trường mà cây nên thứ hai nằm ở phần trên của cây thứ nhất. Lúc này phần trăm thị trường sidewway sẽ xảy ra nhiều hơn là thị trường rơi vào trạng thái đảo chiều xuống

- Nếu một loạt mức giá đóng/mở cửa giá đỉnh và giá đáy càng nằm nhiều trong cây nến thứ nhất thì khả năng cao thị trường sẽ đảo chiều

- Nếu cây nến 2 có thân và bóng nên không lớn, có phần giống nến Doji. Khả năng xảy ra hiện tượng đảo chiều tại xu hướng đó sẽ càng chắc chắn hơn

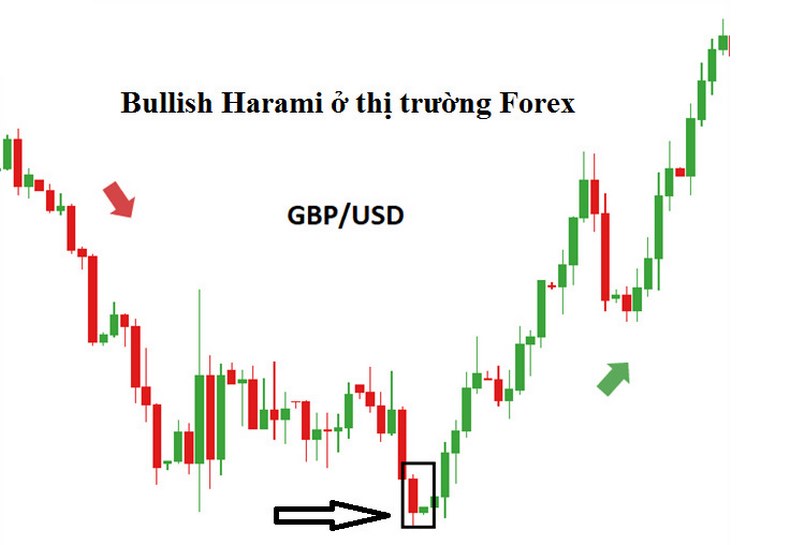

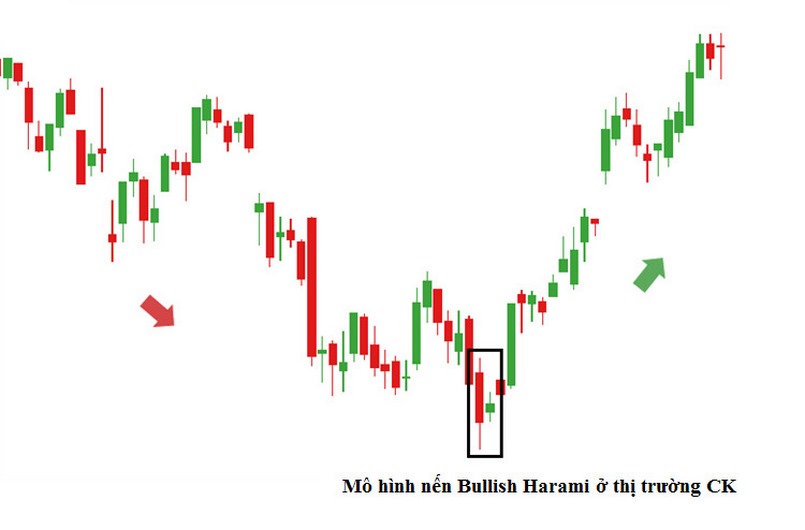

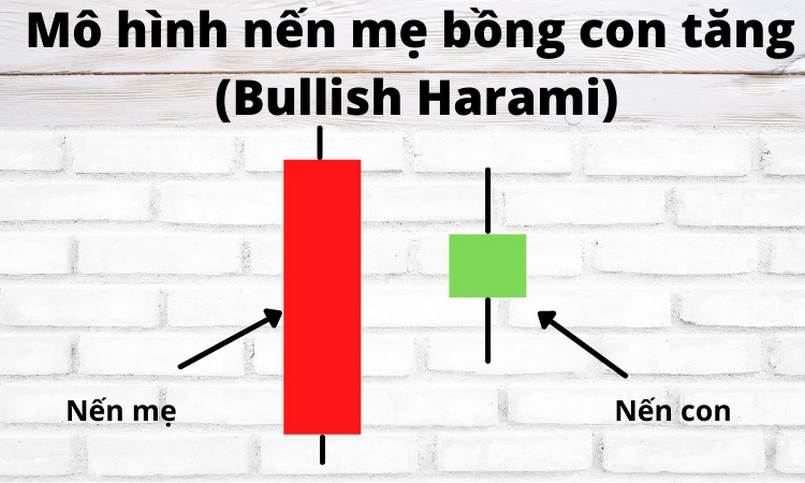

Mô hình nến Bullish Harami

Ở nến mẹ bồng con này cũng sẽ cần phân loại chi tiết để nhiều nhà đầu tư biết được thông tin chi tiết hơn. Với khái niệm và đặc điểm nhận dạng được chia sẻ bên dưới. Đảm bảo bạn sẽ không thể nhầm lẫn mô hình này với bất cứ mô hình nào khác trong phân tích kỹ thuật.

Khái niệm

Khác với mô hình nến giảm giá, đây là một mô hình nến biểu thị xu hướng tăng giá từ thị trường. Biểu đồ lúc này đang hình thành những xu hướng giảm thì sẽ có một cây nến giảm dài xuất hiện. Cây nến này cho nhà đầu tư biết rằng phe bán vẫn đang tiếp tục nắm quyền. Nhưng sau khi chuyển qua ngày kế tiếp thì giá có sự chuyển biến khi hình thành nên một khoảng gap tăng. Lúc này thị trường ở trạng thái được cân bằng nhẹ giữa bên mua và bên bán. Sự thiếu quyết đoán này sẽ ngầm ám thị cho hiện tượng sideway có thể xảy ra. Hoặc cũng có thể xảy ra trường hợp đảo chiều và giá tăng lên do phe bán đã bị giảm đi về mặt ảnh hưởng.

Đặc điểm nhận biết của mô hình

- Nếu trường hợp cây nến thứ hai có vị trí càng nằm phía giữa của cây nến thứ nhất. Xác suất đảo chiều của thị trường sẽ xảy ra rất cao. Nhưng đừng vội nhận định, nếu sau một xu hướng giảm mà vị trí của cây nến thứ hai lại nằm dưới cây nến thứ nhất. Thị trường sau đó dễ rơi vào cảnh sideway hơn là đảo chiều và đi lên

- Nếu một loạt mức giá đóng/mở cửa giá đỉnh và giá đáy nằm chủ yếu ở thân cây nến thứ nhất. Thì thị trường sẽ rất dễ hình thành nên hiện tượng đảo chiều vốn có của nó

- Nếu cây nến thứ hai có bóng nến và thân nến nhỏ hình dáng lại giống với nến Doji. Khả năng xảy ra xu hướng đảo chiều tăng sẽ sớm được thực hiện

Dù là mô hình nến tăng hay giảm sẽ đều có những đặc điểm để nhận biết. Khác với các mô hình khác là nó sẽ dễ nhận biết hơn và suy đoán cũng không quá khó khăn. Phân tích kỹ thuật, phân tích chứng khoán sẽ là những kỹ thuật vô cùng cần thiết khi đầu tư. Với mô hình này, khi kết hợp thêm các chỉ báo sẽ đem đến chiến lược hiệu quả cho trader.

Cách giao dịch với mô hình nến mẹ bồng con

Nếu như đã nắm được cách nhận dạng và phân biệt mô hình nến mẹ bồng con. Chắc chắn bước tiếp theo bạn không được bỏ qua đó chính là học cách giao dịch với mô hình này. Chúng ta có thể áp dụng nó vào ngay trong thực tế. Nếu bạn tò mò và muốn biết được cách giao dịch của mô hình nến này trong những nội dung dưới đây.

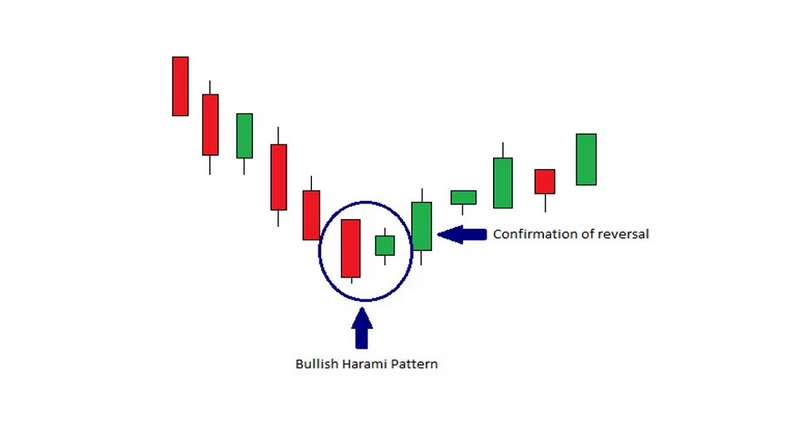

Tìm điểm entry, điểm cắt lỗ và chốt lời

Dù có cung cấp cho nhà đầu tư những loại tín hiệu giúp đảo chiều nhưng lại không rõ ràng. Vì vậy, nếu bạn chỉ sử dụng mô hình này một cách đơn lẻ để thực hiện đầu tư thì không ổn lắm. Lý do là vì biểu đồ nến mẹ bồng con không phải luôn luôn được xác nhận mọi cái. Vì vậy mà bạn cần phải kiên nhẫn chờ đợi một cây nến con xuất hiện sau nến Harami. Nếu như sự xuất hiện của cây nến thứ ba nằm ở hướng cùng với cây nến Harami. Và lúc này mức giá đóng cửa cũng vượt ra khỏi mức giá thứ hai, nhà đầu tư dĩ nhiên có thể thực hiện vào lệnh theo xu hướng tương ứng của thị trường.

Đối với nến Bearish Harami

Trường hợp cây thứ nhất là nến tăng và cây thứ hai thuộc vào cây nến giảm. Độ dài của nó không vượt qua mức độ 25% so với cây nến thứ nhất. Và sự xuất hiện của cây nến thứ ba cũng sẽ là cây nến giảm và mức giá đóng cửa cũng có giá thấp hơn so với cây nến thứ hai. Thì trường hợp này nhà đầu tư của chúng ta có thể thực hiện theo các bước như:

- Đặt lệnh sell ngay tại điểm mà độ dài bằng 1/8 so với độ dài của cây nến đầu tiên

- Điểm cắt lỗ bạn có thể lựa chọn đưa vào trên râu nến tăng cách 1-2 pips

- Điểm chốt lời thì cần phải được thực hiện theo quy chuẩn R:R và tốt nhất là nên để tỷ lệ 1:1 hoặc 1:2

Nến Bullish Harami

Trường hợp cây nến thứ nhất thuộc vào nến giảm và nến con tăng thứ 2; có độ dài không vượt quá 25% của cây nến thứ nhất. Và sự xuất hiện của cây nến tăng thứ ba sẽ giúp cho nhà đầu tư có thể thực hiện vào lệnh Buy theo cách như sau:

- Cách 1: Thực hiện vào lệnh tại cây nến thứ 2 với khoảng cách từ 1-2 pips. Nếu nhà đầu tư nôn nóng thực hiện ngay lệnh Buy tại giá cây nến thứ hai đóng cửa. Sẽ gây ảnh hưởng vì rủi ro của thị trường sẽ tăng lên do giá còn có thể tiếp tục đi xuống nữa

- Cách 2: Vào lệnh Buy trên mức giá của cây nên mẹ với khoảng cách từ 1-2 pips. Đối với cách này thì sẽ có vẻ an toàn hơn và phù hợp cho những trader mới. Thị trường lúc này sẽ đi lên và mô hình Inside Bar cũng sẽ bị phá vỡ do hướng đi lên. Lúc này tín hiệu đảo chiều cũng sẽ ngày càng mạnh mẽ hơn bao giờ hết

- Cuối cùng là bạn có thể vào lệnh Buy ngay tại giá đóng cửa của nến tăng thứ ba

Đối với cách 1 và cách 3, nhà đầu tư hoàn toàn có thể sử dụng lệnh chờ Buy Stop. Còn với cách thứ ba thì bạn hoàn toàn có thể sử dụng lệnh thị trường cũng hoàn toàn được. Dù là cách nào thì bạn cũng nên cân nhắc kỹ lưỡng hướng đi và hướng đầu tư cho mình.

Những ưu và nhược điểm của Harami

Cũng như bao mô hình nến khác, chúng tôi cũng sẽ giới thiệu qua; giúp bạn những ưu và khuyết điểm của mô hình. Tại mô hình nến mẹ bồng con tăng hay mô hình nến mẹ bồng con giảm cũng sẽ có những cách giao dịch riêng biệt. Từ đó nó cũng sẽ tạo cho chúng ta biết một điều rằng nó cũng có những ưu và khuyết điểm về giao dịch đó.

- Một trong những ưu điểm nổi bật mà chúng ta cần phải kể đến ở mô hình này đó là phần lợi nhuận. Lợi nhuận mà nó mang lại chưa bao giờ là nhỏ cả; những biến động thị trường lớn bao giờ cũng mang về nguồn lợi khổng lồ

- Mô hình này được sử dụng phổ biến cũng vì nó cung cấp những giải pháp cho sự tận dụng về giá. Và được thực hiện tại những thời điểm thuận lợi nhất; và được sử dụng ngay cả khi có rủi ro mạnh

- Trong forex thì mô hình này không được đánh giá cao cho lắm và nó cũng không mang tới nhiều khoảng trống trong giao dịch

- Khoảng trống sẽ chỉ xuất hiện khi thị trước bước vào đầu năm mới. Vì vậy mà mô hình này thường sẽ xuất hiện trên tại biểu đồ hàng tuần của thị trường.

Tổng kết

Vậy là qua bài viết này, mọi người lại biết thêm thông tin tổng quan về một mô hình nến nữa. Nếu muốn dễ nhớ về dấu hiệu nhận biết mô hình hơn thì bạn có thể mường tượng rằng. Nó sẽ có hình mẫu ngược với mô hình nhấn chìm suy giảm hoặc mô hình nhấn chìm tăng giá. Khi xuất hiện hai mẫu hình này cũng là lúc thị trường đang bước vào thời điểm đảo chiều.

Mọi thông tin về cách nhận biết, cách giao dịch và phân biệt mô hình nến Harami sẽ mang đến kết quả đầu tư ấn tượng cho bạn. Và luôn phải lưu ý rằng những tín hiệu mẫu nến mẹ bồng con đem tới; đôi khi không chính xác và nó cũng không được rõ ràng. Tốt nhất là nên chừa đường lui hoặc cần có biện pháp cụ thể nếu rơi vào tình trạng rủi ro cấp bách.

Thông tin tổng hợp: chungkhoan24h.net